- Konsumgüter Aktien

- | 19 min. Lesezeit

Startseite » Konsumgüter Aktien » Disney Aktie Prognose 2023: Ein Wendepunkt steht bevor!

Disney Aktie Prognose 2023: Der Wendepunkt steht bevor!

Disney Aktie vor gewaltiger Herausforderung: Kann der Medienriese die Wende schaffen?

-

Loic Bickert

- | Letzte Aktualisierung am

Die Walt Disney Company befindet sich an einem kritischen Punkt ihrer Unternehmensgeschichte. Seit ihrem Allzeithoch im März 2021 hat die Aktie rund 60 Prozent ihres Wertes verloren und nähert sich Tiefstständen, die zuletzt in den Jahren 2020, 2016 und 2014 erreicht wurden.

Ist dies das Ende einer Ära für einen der weltweit größten Medienkonzerne oder könnte dies der perfekte Einstieg sein, um in eine möglicherweise extrem unterbewertete Aktie zu investieren?

Die Walt Disney Company (WKN: 855686; ISIN: US2546871060; Ticker-Symbol: DIS), oft einfach Disney genannt, hat sich von einem Zeichentrickfilmstudio zu einem globalen Unterhaltungsgiganten entwickelt, der Generationen von Fans mit seinen unvergesslichen Figuren und Geschichten begeistert hat. Doch in einer sich ständig verändernden Medienlandschaft, in der Streaming-Dienste und technologischer Fortschritt den Ton angeben, muss sich Disney anpassen und innovativ sein.

In dieser Analyse werden wir tief in die Materie eintauchen, um herauszufinden, ob die Walt Disney Aktie derzeit ein lohnendes Investment ist. Bleiben Sie dran und erfahren Sie, ob Sie jetzt handeln sollten!

Walt Disney Company: Kennziffern und Symbole

Walt Disney Company WKN: 855686; ISIN: US2546871060; Symbol: DIS

Disney Aktienkurs

Überblick: The Walt Disney Company und alles, was dazu gehört

Die Walt Disney Company, oft einfach Disney genannt, ist ein multinationaler Unterhaltungs- und Medienkonzern, der 1923 von den Brüdern Walt und Roy O. Disney gegründet wurde. Ursprünglich ein Zeichentrickfilmstudio hat sich Disney zu einem der größten und bekanntesten Unterhaltungskonzerne der Welt entwickelt. Mit einem unverwechselbaren Erbe, das von Zeichentrickfilmen über Themenparks bis hin zu Medien reicht, hat Disney im Laufe der Jahre zahlreiche unvergessliche Figuren und Geschichten geschaffen, die Generationen von Fans begeistert haben.

Wir haben für dich einmal die Geschäftssegmente der Walt Disney Company aufgelistet:

- Linear Networks: Dieses Segment umfasst eine Vielzahl von Kabel- und Rundfunknetzwerken, darunter ABC, ESPN und Disney Channel. Die Einnahmen stammen hauptsächlich aus Werbung, Abonnementsgebühren und dem Verkauf von Inhalten an Dritte.

- Studio Entertainment: Dieser Bereich umfasst die Produktion und den Vertrieb von Filmen, Musik und Bühnenshows. Zu Disney gehören einige der bekanntesten Filmstudios wie Pixar Animation Studios, Marvel und LucasFilm. Die Einnahmen stammen aus den Kinokassen, dem Verkauf und der Lizenzierung von Inhalten sowie aus Musikveröffentlichungen.

- Direct-to-Consumer & International: Dieses Segment umfasst Streaming-Dienste wie Disney+, Hulu und ESPN+. Es generiert Einnahmen durch Abonnementgebühren und den Verkauf von Inhalten an internationale Rundfunk- und Kabelnetzwerke.

- Parks, Erlebnisse und Produkte: Dieses Segment umfasst die weltberühmten Disney-Themenparks und -Resorts, Kreuzfahrtlinien (Disney Cruise Line) und lizenzierte Merchandising-Produkte. Es generiert Umsätze durch den Verkauf von Eintrittskarten, Übernachtungen in den Resorts und den Verkauf von Disney-Merchandising-Artikeln.

Die Geschäftssegmente 1 bis 3 fasst Disney unter „Media and Entertainment Distribution“ zusammen. Hier werden rund 66 Prozent des Gesamtumsatzes erwirtschaftet. Die restlichen 34 Prozent entfallen auf das vierte Segment „Parks, Erlebnisse und Produkte“. Am Umsatz gemessen liegt die Walt Disney Company auf Platz 4 der weltweit größten Medienkonzerne hinter Alphabet (Google), Comcast Corp. und Meta Platforms (Facebook).

Das Alleinstellungsmerkmal von Disney liegt laut eigenen Aussagen in der Fähigkeit, Geschichten zu erzählen und unvergessliche Charaktere zu schaffen, die Generationen von Fans auf der ganzen Welt begeistern. Die Marke Disney ist bekannt für ihre zeitlosen Geschichten, ihren Familienwert und ihre kreativen Innovationen. Die Strategie des Unternehmens besteht darin, diese Stärken zu nutzen, um in allen Geschäftsbereichen zu wachsen und zu expandieren, sei es durch den Ausbau von Themenparks, den Erwerb neuer Studios oder die Einführung neuer Streaming-Dienste.

Unter dem Namen Disney vereinen sich heute durch zahlreiche Akquisitionen sehr viele weltweit bekannte Marken. Dazu gehören nicht nur LucasFilm und Marvel, sondern auch National Geographic, Pixar, 20th Century Fox und viele weitere.

Die Walt Disney Company muss und hat sich konstant weiterentwickelt und angepasst, um den sich wandelnden Unterhaltungsbedürfnissen der Verbraucher gerecht zu werden und gleichzeitig ihrem Kernversprechen treu zu bleiben, magische Erlebnisse und unvergessliche Geschichten für Menschen aller Altersgruppen zu schaffen.

Für Aktionäre stellt sich daher die wichtige Frage, ob Disney auch heute noch in der Lage ist, sich an eine Welt anzupassen, die sich immer schneller verändert, einschließlich technologischer Fortschritte, wie beispielsweise im Bereich der künstlichen Intelligenz (KI). Bevor wir diese Frage in unserer Disney Aktie Prognose beantworten, müssen wir uns das Branchenumfeld sowie die treibenden und hemmenden Faktoren vor Augen führen.

Umfeld: Eigenschaften, Entwicklungen und Trends der Branche

Der Medien- und Unterhaltungssektor verzeichnet ein starkes Wachstum. Während der globale Markt bis 2022 ein Volumen von 2.516 Mrd. USD erreicht hat, soll dieser laut Business Research Insights bis 2028 auf 3.550 Mrd. USD mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 5,9 Prozent ansteigen. Die Branche umfasst verschiedene Segmente wie Film, Fernsehen, Musik, Verlagswesen, Radio, Internet, Werbung und Spiele. Zu den Einnahmequellen der Branche gehören Werbung, Übertragungsrechte, geistige Eigentumsrechte, Ticketverkäufe sowie öffentliche und private Finanzierung.

Die derzeitigen Veränderungen in der Branche sind auf technologische Fortschritte wie Mobilfunktechnologie, Digitalisierung, 5G, Cloud-Speicherung, Verbraucheranalyse und das Aufkommen von Social-Media-Plattformen zurückzuführen.

Treibende Kräfte: E-Sport Branche

Hervorzuheben ist die E-Sport-Branche, die in den letzten zehn Jahren explosionsartig gewachsen ist, da Videospiele auf verschiedenen Geräten immer beliebter wurden. E-Sport-Wettbewerbe haben eine enorme Popularität erlangt, wobei die Preisgelder mit denen traditioneller Sportveranstaltungen konkurrieren. Darüber hinaus wird die Einführung der 5G-Technologie den Medien- und Unterhaltungssektor revolutionieren, indem sie schnellere Download-Geschwindigkeiten für Video-, Musik- und Spielinhalte ermöglicht. Es wird erwartet, dass diese Technologie das Nutzererlebnis auf allen Plattformen verbessern und den Weg für Augmented-Reality- und Virtual-Reality-Anwendungen ebnen wird.

Die Disney Company hat diesen Trend bereits 2018 erkannt. So schloss Disney über seinen US-Fernsehsender ESPN einen mehrjährigen Exklusivvertrag mit einem der größten Videospielkonzerne, Activision Blizzard, für die Overwatch League, die weltweit erste globale, stadtbasierte E-Sports-Liga. Darüber hinaus investiert die Walt Disney Company im Rahmen ihres jährlichen Disney Accelerator Programms in aXiomatic. Gemeinsam mit dem Gaming-Unternehmen will Disney die Marvel-Franchise für die Welt des E-Sports öffnen und dort als Marke etablieren.

Hemmende Faktoren: Pay-TV

Bei den Kabeldiensten gibt es ein Problem, von dem Disney besonders betroffen ist. Nämlich die stetig und rapide abnehmende Zahl von Pay-TV-Haushalten in den USA, aber auch international. Solche Sender haben in der Regel sehr hohe laufende Fixkosten. Auf der anderen Seite nimmt die Zahl der Abonnenten immer weiter ab, sodass ein ehemals sehr robustes Geschäft nun ins Wanken gerät.

Zwei Hauptgründe für den Rückgang der Zuschauerzahlen sind das Aufkommen von Streaming-Plattformen und der Trend zur Kabelabschaltung. Im Jahr 2013 hatten 100,5 Millionen Haushalte einen Kabelanschluss, 2023 werden es nur noch 60,5 Millionen sein. Disneys Streaming-Plattformen wie Disney+, ESPN+ und Hulu haben die traditionellen Netze des Unternehmens kannibalisiert.

Fundamentale Analyse der Walt Disney Company

Die Walt Disney Company, verfügt über mehrere Geschäftsbereiche, die sich sehr unterschiedlich auf die finanzielle Gesundheit des Unternehmens auswirken. Während das traditionelle Rundfunk- und Kabelgeschäft in der Vergangenheit profitabel war, verändert sich die Unterhaltungslandschaft. Streaming-Dienste, welche bei Disney unter der „Direct-to-Customer (DTC) & International“ Sparte erfasst werden, sind zwar zunächst nicht profitabel, stellen aber einen wichtigen Teil des zukünftigen Einnahmepotenzials vom Konzern dar.

Damit Disney seine finanzielle Stabilität aufrechterhalten kann, ist es wichtig, dass das Wachstum im Streaming-Bereich und in anderen Geschäftsbereichen jeden Rückgang in den traditionellen Bereichen ausgleicht. Die Herausforderung besteht darin, einen reibungslosen Übergang zu gewährleisten. Wenn die traditionellen Einnahmeströme zurückgehen, bevor das Streaming-Geschäft profitabel wird, läuft Disney Gefahr, in eine Einnahmelücke zu geraten. Um sich aus einer solchen Situation zu befreien, wären erhebliche Ressourcen und strategische Manöver erforderlich.

Die Performance dieser beiden Segmente beeinflusst die Rendite der Walt Disney-Aktie erheblich. Beispielsweise könnte ein anhaltendes Wachstum im Streaming-Bereich in Verbindung mit einer stabilen Performance des Parks- und Erlebnissegments das Vertrauen der Anleger stärken und den Kurs der Walt Disney Aktie in die Höhe treiben. Umgekehrt könnten Rückschläge in diesen Bereichen, insbesondere wenn sie nicht durch Wachstum in anderen Segmenten ausgeglichen werden, zu einem Renditerückgang der Aktie führen.

Negative Trends:

Jüngste Daten deuten darauf hin, dass sich die Schwierigkeiten des Unternehmens verschärft haben. So sind die Einnahmen der Linear Networks Sparte in den ersten neun Monaten des laufenden Jahres um 6,4 Prozent zurückgegangen. ESPN war ein Lichtblick, aber die Einnahmen aus dem Rundfunkgeschäft waren allgemein rückläufig.

Die Gewinne, die zwischen 2020 und 2022 vielversprechend aussahen, sind eingebrochen. Das Betriebsergebnis der Linear Networks sank von 9,41 Mrd. USD im Jahr 2020 auf 8,52 Mrd. USD im Jahr 2022. In den ersten neun Monaten des Jahres 2023 lag der Gewinn bei 4,97 Mrd. USD und damit deutlich niedriger als im Vorjahr.

Positive Trends:

Immerhin ist der Trend im Segment Direct-to-Customer & International positiv, wenn auch nur minimal. Im Jahresvergleich konnte der Umsatz um etwa 8 Prozent von 5,1 Mrd. USD auf 5,5 Mrd. USD gesteigert werden, während die Umsatzkosten relativ stabil zwischen 6 und 6,4 Mrd. USD stagnierten. In den letzten 3 Quartalsveröffentlichungen konnte somit der Nettoverlust dieser Sparte sukzessive reduziert werden. Zuletzt wurde im 3. Quartal 2023 ein Nettoverlust von 0,5 Mrd. USD ausgewiesen.

Die Stärke der Markenbekanntheit:

Ein wichtiges Merkmal der Streaming-Produktionen von Disney, Marvel, Pixar und LucasFilm ist, dass sie die Liste der erfolgreichsten Filme nach Einnahmen anführen. Dies ist besonders wichtig für die Markenstärke und Reputation der Unternehmen und Produkte und einer der Hauptgründe für langfristige Streaming-Abonnements. So stammen die drei erfolgreichsten Filme aller Zeiten aus dem Hause Disney:

- Avatar (2,92 Mrd. USD)

- Avengers: Endgame (2,80 Mrd. USD)

- Avatar: The Way of Water (2,32 Mrd. USD)

Dahinter folgen Filme aus der Star Wars Saga, König der Löwen und weitere Marvel-Produktionen, die jeweils über 1,5 Mrd. USD eingespielt haben und die Menschen seit Jahrzehnten vor den Fernsehern unterhalten.

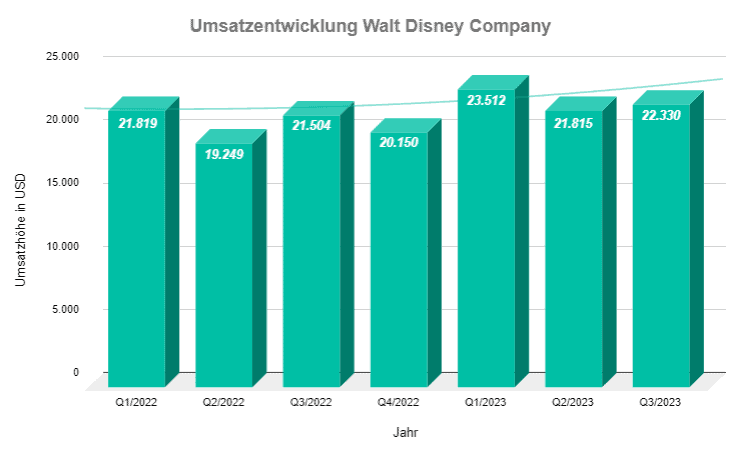

Einblick in das jüngste Quartalsergebnis Q3 2023

Im dritten Quartal des Geschäftsjahres 2023 meldete Disney seinen ersten Nettoverlust in Höhe von minus 0,46 Milliarden US-Dollar. Lässt man die beiden Quartale zu Beginn der Corona-Pandemie Anfang 2020 außer Acht, handelt es sich um den ersten Quartalsnettoverlust seit mehr als 15 Jahren. Die Disney Aktie fiel nach Bekanntgabe der Ergebnisse auf einen Tiefststand von rund 80 US-Dollar, den sie zuletzt 2014, 2016 und 2020 erreicht hatte.

Die beschriebene Problematik der Sparte Linear Networks hat sich damit erneut manifestiert und die Inhaber der Walt Disney Aktie wiederholt enttäuscht. Die Geschwindigkeit des Umsatz- und Gewinnrückgangs bei Linear Networks ist deutlich überproportional zum Umsatz- und Gewinnwachstum der Direct-to-Customer-Sparte.

Auch bei den Zahlen der Abonnenten konnte Disney nicht überraschen. So stagnierten diese in den drei Monaten über alle Streaming-Dienste hinweg. Disney führte das geringe Nutzerwachstum auf die Maßnahmen von Netflix gegen die Weitergabe von Passwörtern zurück und plant, die Weitergabe von Passwörtern ebenfalls zu beschränken. Darüber hinaus hofft das Unternehmen, sein Wachstum durch die bevorstehende Erhöhung vom Preis wieder anzukurbeln. Die tiefer liegenden Herausforderungen, denen sich Disney im Wettbewerb um das Streaming stellen muss, werden dadurch jedoch verdeckt.

Zukunftsaussichten:

Das Management von Disney ist proaktiv und sucht nach Möglichkeiten, die Sparte Linear Networks wiederzubeleben. Gerüchten zufolge gibt es mögliche Gespräche mit Apple, Amazon und Verizon über ESPN und die gesamte Linear Networks Division. Während ein vollständiger Verkauf von ESPN unwahrscheinlich ist, erscheinen Partnerschaften zur Umwandlung in eine stärker auf Streaming ausgerichtete Einheit plausibel.

So investieren Sie auf institutionellem Niveau

In unserem kostenlosen Online-Workshop zeigen wir Ihnen detailliert unsere bewährte 4-Säulen-Strategie, mit der bereits über 3000 unserer Kunden unabhängig vom Markt monatlich 1–3 % Rendite erwirtschaften, ihr Vermögen schützen und langfristig finanzielle Freiheit erreichen – in nur einer Stunde pro Monat. Melden Sie sich jetzt an!

- Direkt umsetzbares Praxiswissen: Generieren Sie einen regelmäßigen Cashflow in jede Marktrichtung und profitieren Sie von der Inflation

- Funktionierendes Vorgehen wohlhabender Anleger: Kaufen Sie Aktien stets mit 5 -15 % Rabatt und drücken Sie Ihre Steuerlast auf unter 2 %

- Umfassender Kapitalschutz: Erfahren Sie, was Sie benötigen, um Ihr Geld vor Crashs und Krisen zu schützen - bevor es zu spät ist

Netflix VS. Disney: Ein tiefer Einblick in die Vorherrschaft des Streamings

In der dynamischen Welt der Unterhaltung liefern sich zwei Titanen, Netflix und Disney, einen erbitterten Kampf um die Vorherrschaft. Beide haben ihre Stärken, doch die sich wandelnde Landschaft des Content-Konsums und die Vorlieben der Zuschauer verändern die Branche.

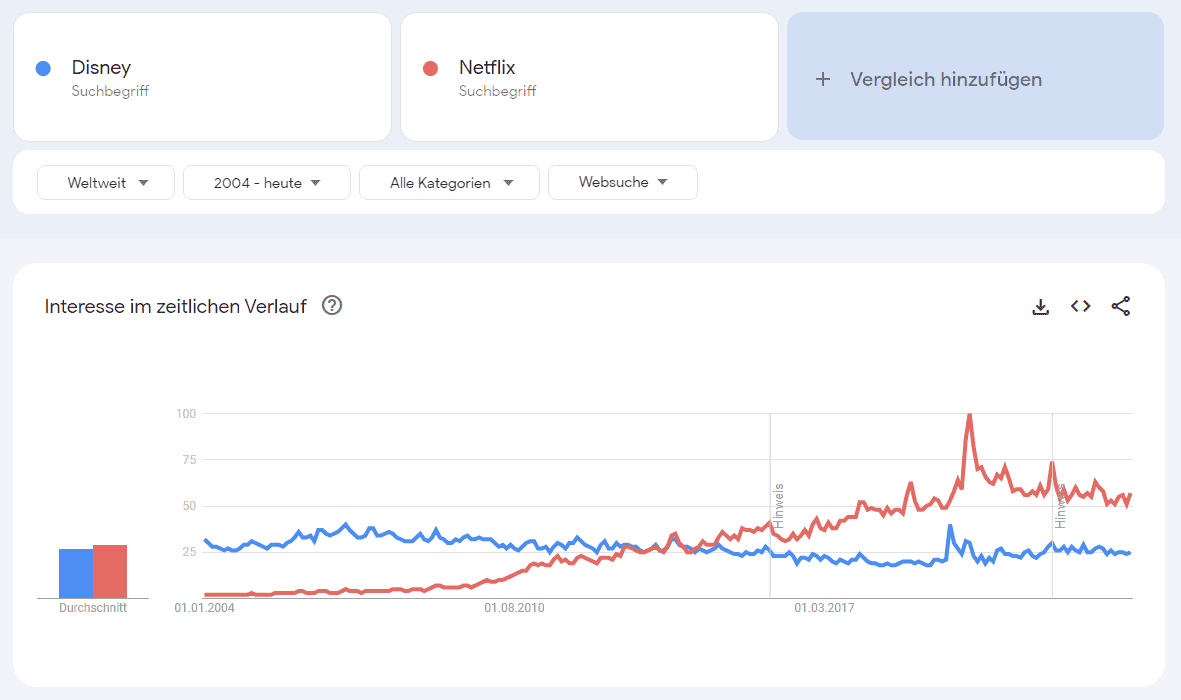

Der Beliebtheitswettbewerb: Google Trends spricht

Streaming-Plattformen befinden sich trotz Budgetbeschränkungen in einem unerbittlichen Wettlauf um die Produktion fesselnder Inhalte. Im Jahr 2022 übernahm Netflix mit beeindruckenden 756 neuen Titeln die Führung und stellte damit seine Konkurrenten Disney+ und Hulu in den Schatten. Die Daten von Google Trends zeichnen ein aufschlussreiches Bild: Disney liegt im Hinblick auf Popularität hinter Netflix zurück. Dies deutet darauf hin, dass die Strategie von Disney trotz der Übernahme von Hulu und der Einführung von Disney+ möglicherweise nicht aufgeht, insbesondere wenn man sie mit den Erfolgen von Netflix bei der Personalisierung von Inhalten vergleicht.

Der Kampf der Strategien: Geistiges Eigentum vs. Personalisierung

Disneys Erbe liegt in seiner Fähigkeit, geistiges Eigentum (Intellectual Property – IP) zu vermarkten. Man denke nur an die Marvel-Franchises; sie sind ein Beweis für Disneys Geschick. Netflix hat jedoch einen anderen Weg eingeschlagen. Anstatt sich stark auf geistiges Eigentum (IP) zu verlassen, nutzt Netflix die Macht der Datenwissenschaft kombiniert mit künstlicher Intelligenz, um Inhalte zu entwickeln, die auf die individuellen Vorlieben der Zuschauer zugeschnitten sind.

Untersuchungen von Diesel Labs, einem Forschungsunternehmen spezialisiert auf Streaming Dienste, zeigen einen Unterschied in der Strategie der verschiedenen Streaming-Plattformen. Die beliebtesten Sendungen von Netflix machen nur 28 Prozent aller Diskussionen oder Erwähnungen aus, während bei Disney, HBO und Amazon fast 50 Prozent der Zeit über die beliebtesten Sendungen gesprochen wird. Dies spiegelt sich in der starken Konzentration von Disney auf bekannte Marken wider. Heutzutage bevorzugen die Zuschauer jedoch eine Vielfalt an Themen und Geschichten und nicht nur bekannte Marken.

Disneys historischer Erfolg beruht auf seinem IP-zentrierten Ansatz, aber diese Strategie scheint seine potenzielle Marktreichweite einzuschränken. Im Gegensatz dazu kann Netflix mit seinem Fokus auf Personalisierung ein breiteres Publikum ansprechen.

11.074 Anleger profitieren bereits von unserem kostenlosen Newsletter.

Sie erhalten professionell recherchierte Branchen- und Aktienanalysen sowie wertvolle Insider-Tipps zu Ihrem Vermögensaufbau jeden Dienstag direkt in Ihr E-Mail Postfach. 100% kostenlos. Top-Aktuell und relevant.

Jetzt unverbindlich anmelden!

Die Kraft der Personalisierung

In der Vergangenheit stießen Unternehmen, die sich auf geistiges Eigentum stützten, auf Hindernisse, insbesondere wenn es darum ging, von berühmten Persönlichkeiten geführte Franchises zu monetarisieren. Disney hat dieses Problem geschickt umgangen, indem es die Rechte an den Zeichentrickfilmen besaß und somit die vollständige Kontrolle über die Fortsetzungen hatte.

Netflix hingegen hat den Spieß umgedreht. Durch die Produktion einzigartiger Hits wie Stranger Things, welche Musik, Themen und visuelle Elemente miteinander verbinden, ist es Netflix gelungen, eine stärkere Verhandlungsposition gegenüber Talenten aufzubauen.

Die wahre Stärke von Netflix liegt in der algorithmusgesteuerten Personalisierung. Während Disney weiterhin stark in Inhalte investiert, wächst die Abonnentenbasis von Netflix stetig, was auf einen effizienteren Kapitaleinsatz hindeutet. Die Daten deuten darauf hin, dass die Inhalte von Netflix dank des maßgeschneiderten Ansatzes bei den Zuschauern besser ankommen.

Mit der Weiterentwicklung der Branche scheint die Personalisierung die traditionellen IP-Modelle in den Schatten zu stellen. Der technologiebasierte Ansatz von Netflix scheint besser geeignet zu sein, um ein vielfältiges Publikum zu erreichen, während Disneys Vertrauen in die menschliche Kreativität seine Reichweite einschränken könnte.

Analystenschätzungen: Kursziele der Walt Disney Aktie

Disney Aktie Prognose Übersicht

31 Experten haben ihre Einschätzung zum Kursziel der Disney-Aktie abgegeben und prognostizieren im Durchschnitt ein Kursplus von satten +12,60% auf 103,03 USD pro Aktie. Während die Optimisten einen Höchstkurs von 145,00 USD (+31.15%) erwarten, sehen die Konservativen weiteres Abwärtspotenzial auf rund 63,00 USD je Aktie (-31.15%).

Von den 31 Analysten raten 23 zum Kauf der Disney-Aktie, 6 plädieren fürs Halten, und 2 empfehlen zum Verkauf.

Zu den Optimisten zählt die Investmentbank JP Morgan, wo Analyst Philip Cusick seine Empfehlungen für Walt Disney Aktien mit einem Kursziel von 125 USD erneut bekräftigt hat. Die meisten großen und namhaften Analysen von Analysten, wie die Deutsche Bank, Citigroup, Wells Fargo, Vanguard Group und Goldman Sachs, sehen die weitere Entwicklung der Disney-Aktien an der Börse ähnlich.“

Walt Disney Aktie: Basisdaten

Walt Disney Aktie Prognose: Fazit

Unsere eingehende Analyse der aktuellen Situation von Disney zeigt, dass das Unternehmen mit den rasanten Veränderungen des digitalen Zeitalters zu kämpfen hat. Während Disneys Erbe, das auf seinen geschätzten Marken und seinem geistigen Eigentum basiert, nach wie vor beeindruckend ist, scheint es hinter dem digitalen Ansatz von Plattformen wie Netflix zurückzubleiben.

Disneys Ansatz im Bereich der On-Demand-Inhalte stützt sich nach wie vor stark auf seine historischen Franchises. Diese Abhängigkeit, gepaart mit hohen Investitionen in Inhalte ohne entsprechendes Wachstum, zeigt, dass eine strategische Neuausrichtung notwendig ist. Das Unternehmen muss die Macht der Datenanalyse nutzen, um seine kreativen Bemühungen zu unterstützen.

Um wirklich konkurrenzfähig und erfolgreich zu sein, muss Disney sein kreatives Genie mit der Präzision datengestützter Personalisierung verbinden. Durch die Kombination seiner bezaubernden Geschichten mit modernster Analytik hat Disney das Potenzial, seinen Thron zurückzuerobern. Doch die Zeit drängt, zumal Plattformen wie Netflix ihren technologischen Vorsprung weiter ausbauen.

Hinzu kommt die zunehmend deprimierende Entwicklung der Quartalszahlen. Damit steuert das Unternehmen nicht nur auf ein Wachstums-, sondern auch auf ein Rentabilitätsproblem zu. Angesichts des hohen Zinsniveaus, der rezessiven Tendenzen in der Weltwirtschaft und der aktuellen Verschuldung von Disney kann keinesfalls von einer guten Ausgangslage für eine strategische Wende gesprochen werden. Eine solche ist jedoch dringend erforderlich.

Im Vergleich zu Netflix erscheint die derzeitige Position von Disney innerhalb des breiten Spektrums der Aktienbewertungen daher angemessen. Während die fundamentalen Stärken von Disney unbestreitbar sind, scheint das datengetriebene Modell von Netflix besser für die Zukunft des Streaming geeignet zu sein.

Sie möchten ebenfalls datengestützt, wie Netflix, die richtigen Entscheidungen treffen und nur in die besten Aktien investieren? Dann schauen Sie sich unbedingt unseren neuen Online-Workshop an. Dort legen wir erstmalig offen, wie wir automatisiert die Börsen mit unserer exklusiven Finanztechnologie scannen und dabei die besten Anlagechancen identifizieren.

Quellenangaben:

https://investor.activision.com/news-releases

/news-release-details/espn-disney-xd-and-

blizzard-entertainment-announce-multiyear

https://www.axiomaticgaming.com/

team_members/disney/

https://www.businessresearchinsights.com

/market-reports/media-and-entertainment-

market-102952

https://thewaltdisneycompany.com/

investor-relations/

https://www.diesellabs.com/insights/

content-analytics-netflix-wins-when-

it-comes-to-audience-engagement/

https://www.businessofapps.com/

news/disneys-hotstar-audience-

cratering-with-23-6-drop-in-subscribers/

Bildquelle(n): Walt Disney, Pexels, Blizzard, Google Trends

Themen:

![→ Nebenberuflicher Vermögensaufbau an der Börse [Kostenloser Online-Workshop]](https://no-cache.hubspot.com/cta/default/2991382/8800cfde-4d2f-41c1-ba17-d731caf7e741.png)